ニッセイ外国株式インデックスファンド

ファンドの概要

日本を除く先進国市場の株式に投資するインデックスファンド。ベンチマークはMSCI コクサイ・インデックス(配当込み、円換算ベース)

委託会社:ニッセイアセットマネジメント株式会社 受託会社:三菱UFJ信託銀行株式会社

コストの推移

| | 第1期 | 第2期 | 第3期 | 第4期 |

| 期間 | 2013.12.10~2014.11.20 | 2014.11.21~2015.11.20 | 2015.11.21~2016.11.21 | 2016.11.22~2017.11.20 |

| 信託報酬 | 0.4095%⇒0.4212% | 0.4212% | 0.4212%⇒0.2592% | 0.2592%⇒0.216% |

| 売買委託手数料 | no date | 0.010 | 0.013 | 0.007 |

| 有価証券取引税 | no date | 0.020 | 0.027 | 0.020 |

| その他費用 | no date | 0.106 | 0.080 | 0.073 |

| 実質コスト | no date | 0.5572% | 0.5412% ⇒ 0.3792 | 0.3592%⇒ 0.316% |

| | 第5期 | 第6期 | 第7期 |

| 期間 | 2017.11.21~2018.11.20 | 2018.11.21~2019.11.20 | 2019.11.21~2020.11.20 |

| 信託報酬 | 0.216%⇒0.20412%⇒0.11772% | 0.11772%⇒0.107892%⇒0.10989% | 0.10989%⇒0.1023% |

| 売買委託手数料 | 0.005 | 0.003 | 0.003 |

| 有価証券取引税 | 0.019 | 0.012 | 0.011 |

| その他費用 | 0.064 | 0.045 | 0.038 |

| 実質コスト | 0.304%⇒0.29212% ⇒0.20572% | 0.17772⇒0.167892⇒0.16989% | 0.16189⇒0.1543% |

注)信託報酬は消費税込みのものです。第1期の0.4095%⇒0.4212%は消費税が5%から8%に引き上げられたことによるものです。第6期の0.107892%⇒0.10989%は消費税が8%から10%に引き上げられたことによるものです。

近年のインデックスファンドの低コスト化の流れを体現するかのようなコストの推移となっています。設定以来2度の消費税引き上げで5%から10%になっているにもかかわらず、信託報酬は0.4095%から0.1023%まで下がっています。消費税分を除いて考えると4分の1以下になっているということになります。

余談 仁義なきコスト引き下げ競争

ニッセイ外国株式インデックスファンド(以下ニッセイ)のコストの推移の中で特に興味深いのが、下記に示しているeMAXIS Slim 先進国株式インデックスファンド(以下eMAXIS)との熾烈な値下げ競争です。

始まりは2017年2月。当時ニッセイの信託報酬が税抜き0.20%だった時代に、eMAXISが税抜き0.19%で登場します。そのしばらく後の2017年10月6日、ニッセイが11月21日から0.189%に値下げすると発表しました。eMAXISを0.01%下回る数値です。するとeMAXISは2017年11月6日に11月10日から0.189%に値下げすると発表したのです。注目して頂きたいのは、発表日と値下げの実施日です。ニッセイが10月6日発表の11月21日値下げ実施に対して、eMAXISは11月6日発表の11月10日値下げ実施です。eMAXISのほうが発表が後なのに値下げの実施は先ということです。私はこれを後出し先値下げと呼んでいますが、今回が1度目の後出し先値下げでした。

その後の2018年1月、SBI・先進国株式インデックス・ファンドの登場によってeMAXISは0.1095%に引き下げます。この時点ではニッセイは動きませんでした。しかしその後の2018年6月29日ニッセイは信託報酬を8月21日から0.109%に引き下げると発表します。eMAXISより0.0005%低い数値です。これを受けその発表直後の7月3日にeMAXISが7月25日から0.109%に引き下げると発表します。今回も後から発表したeMAXISのほうが先に値下げを実施するというものです。2度目の後出し先値下げですね。この時点では両者0.109%で並んでいます。

しかし争いはまだ終わりません。ニッセイが2019年5月23日に6月27日から0.0999%に引き下げると発表すると、またまたeMAXISがその発表直後の6月3日にニッセイより2日早い6月25日から0.0999%に引き下げると発表しました。3度目の後出し先値下げです。相手の値下げ発表直後に、「いやいやウチのほうが先に値下げしますよ」と発表するということをeMAXIS側が3回も行ったということです。

そして現在はニッセイが2020年2月21日から信託報酬率0.093%に引き下げを行い、eMAXISも同年の3月17日に同じ0.093%に引き下げを行いました。現時点では同じ0.093%で並んでいます。投資信託という一見地味な世界でこのような熾烈な争いが繰り広げられていたということです。このことからもコストの重要性がお分かりいただけると思います。

ベンチマークとの差異

| 第1期 | 第2期 | 第3期 | 第4期 | 第5期 | 第6期 | 第7期 | |

| 期間 | 2013.12.10~2014.11.20 | 2014.11.21~2015.11.20 | 2015.11.21~2016.11.21 | 2016.11.22~2017.11.20 | 2017.11.21~2018.11.20 | 2018.11.21~2019.11.20 | 2019.11.21~2020.11.20 |

| ベンチマークとの差異 | no date | △0.1% | △0.2% | 0% | +0.1% | +0.1% | +0.2% |

eMAXIS Slim 先進国株式インデックスファンド

ファンドの概要

日本を除く先進国市場の株式に投資するインデックスファンド。ベンチマークはMSCI コクサイ・インデックス(配当込み、円換算ベース)

委託会社:三菱UFJ国際投信株式会社 受託会社:三菱UFJ信託銀行株式会社

コストの推移

| | 第1期 | 第2期 | 第3期 |

| 期間 | 2017.2.27~2018.4.25 | 2018.4.26~2019.4.25 | 2019.4.26~2020.4.27 |

| 信託報酬 | 0.2052⇒0.20412⇒0.11826%以内 | 0.11826⇒0.11772%以内 | 0.11772⇒0.107892⇒0.10989⇒0.10615⇒0.1023%以内 |

| 売買委託手数料 | 0.016(0.0138) | 0.009 | 0.009 |

| 有価証券取引税 | 0.038(0.0328) | 0.034 | 0.035 |

| その他費用 | 0.038(0.0333) | 0.033 | 0.028 |

| 実質コスト | 0.2851⇒0.28402⇒0.19816%以内 | 0.19426⇒0.19372%以内 | 0.18972⇒0.179892⇒0.18189⇒0.17815⇒0.1743%以内 |

注)信託報酬は消費税込みのものを表記しています。第3期の0.107892⇒0.10989%の部分は消費税の引き上げによるものです。

注)第1期は期間が1年より長いため売買委託手数料、有価証券取引税、その他費用について1年に期間補正した参考値をカッコ内に表記しています。それに伴い実質コストも参考値によって計算した値となります。

注)eMAXIS Slim シリーズの信託報酬はファンドの純資産残高が増えるにしたがって逓減する仕組み(具体的には0~500億円までは通常の信託報酬、500億~1000億円の部分は通常より0.0005%低い信託報酬、1000億円以上の部分は通常より0.001%低い信託報酬)になっていますが、表に掛かれている数値は500億円までの部分に適応される信託報酬です。従って実際の信託報酬はこれより僅かに低いものとなります。そのため信託報酬、実質コストはOO%以内と表記しています。

ベンチマークとの差異

| | 第1期 | 第2期 | 第3期 |

| 期間 | 2017.2.27~2018.4.25 | 2018.4.26~2019.4.25 | 2019.4.26~2020.4.27 |

| ベンチマークとの差異 | +2.7%(△0.4%) | +2.1%(△0.1%) | +0.3% |

注)第1期、第2期では配当を含まないベンチマークを採用していたため数値が大きくなっていますが、配当によるプラス要因を除いた値をカッコ内に表記しています。実質的なベンチマークとの差異はこちらだとお考え下さい。

One-たわらノーロード 先進国株式

ファンドの概要

日本を除く先進国市場の株式に投資するインデックスファンド。ベンチマークはMSCI コクサイ・インデックス(配当込み、円換算ベース)

委託会社:アセットマネジメントOne株式会社 受託会社:みずほ信託銀行株式会社

コストの推移

| | 第1期 | 第2期 | 第3期 | 第4期 |

| 期間 | 2015.12.18~2016.10.12 | 2016.10.13~2017.10.12 | 2017.10.13~2018.10.12 | 2018.10.13~2019.10.15 |

| 信託報酬 | 0.243% | 0.243% | 0.243⇒0.216% | 0.216⇒0.10989% |

| 売買委託手数料 | 0.002(0.0024) | 0.004 | 0.002 | 0.003 |

| 有価証券取引税 | 0.006(0.0073) | 0.004 | 0.004 | 0.010 |

| その他費用 | 0.022(0.0259) | 0.031 | 0.029 | 0.035 |

| 実質コスト | 0.2786% | 0.282% | 0.278⇒0.251% | 0.264⇒0.15789% |

| 第5期 | |

| 期間 | 2019.10.16~2020.10.12 |

| 信託報酬 | 0.10989% |

| 売買委託手数料 | 0.004 |

| 有価証券取引税 | 0.010 |

| その他費用 | 0.029 |

| 実質コスト | 0.15289% |

注)信託報酬は消費税込みのものです。第4期の0.216⇒0.10989%の部分は消費税引き上げと信託報酬の引き下げが同時に行われたことによるものです。

注)第1期は期間が1年に満たないため、売買委託手数料、有価証券取引税、その他費用について1年に期間補正した参考値をカッコ内に表示しています。従って第1期の実質コストも参考値となります。

ベンチマークとの差異

| | 第1期 | 第2期 | 第3期 | 第4期 | 第5期 |

| 期間 | 2015.12.18~2016.10.12 | 2016.10.13~2017.10.12 | 2017.10.13~2018.10.12 | 2018.10.13~2019.10.15 | 2019.10.16~2020.10.12 |

| ベンチマークとの差異 | +2.5% | △0.5% | △0.5% | △0.6% | △0.5% |

第1期のベンチマークとの大きな乖離は、ファンド設定直後の2016年1月に市場が大きく下落したことと、設定当初はマザーファンドを保有していなかったことが重なった(良い意味での)アクシデント的なものだと思われます。

SBI・先進国株式インデックス・ファンド

ファンドの概要

2つのETFを通じて日本を含む先進国の株式市場の動きに連動した投資成果を目指すインデックスファンド。ベンチマークはFTSEディべロップド・オールキャップ・インデックス(円換算ベース)

委託会社:SBIアセットマネジメント株式会社 受託会社:株式会社りそな銀行

投資先ETFは以下の通りです。

シュワブU.S.ブロードマーケットETF

SPDR ポートフォリオ・ディベロップド・ワールド(除く米国)ETF

コストの推移

| | 第1期 | 第2期 | 第3期 |

| 期間 | 2018.1.12~2018.11.12 | 2018.11.13~2019.11.12 | 2019.11.13~2020.11.12 |

| 信託報酬 | 0.081% | 0.081⇒0.0825% | 0.0825%⇒0.0682%以内 |

| 売買委託手数料 | 0.083(0.0997) | 0.039 | 0 |

| 有価証券取引税 | 0 | 0 | 0 |

| その他費用 | 0.148(0.1573) | 0.059 | 0.033 |

| ETFの信託報酬 | 0.0345 | 0.0345 | 0.0345⇒0.0340 |

| 実質コスト | 0.3725% | 0.2135⇒0.215% | 0.15⇒0.1357⇒0.1352% |

注)信託報酬は消費税込みのものです。第2期の0.081⇒0.0825%の部分は消費税引き上げによるものです。

注)第1期は期間が1年に満たないため、売買委託手数料、有価証券取引税、その他費用について1年に期間補正した参考値をカッコ内に表示しています。従って第1期の実質コストも参考値となります。

注)第3期のETFの信託報酬0.0345⇒0.0340の部分は2つのETFに対する基本投資割合の変更によるものです。具体的にはシュワブU.S.ブロードマーケットETFとSPDR ポートフォリオ・ディベロップド・ワールド(除く米国)ETFの割合が55%45%⇒60%40%に変更されました。

注)第3期の途中2020年2月13日から逓減型信託報酬制が導入されています。これは純資産総額が増えるにしたがって信託報酬がわずかながら低くなっていくというeMAXIS Slim シリーズでおなじみのシステムです。具体的には500億円以下の部分は0.1022%、500億~1000億円の部分は0.09912%、1000億円以上の部分は0.09649%、となっています。ただし表中の信託報酬は500億円以下の部分に適応される値を表記しています。そのため第3期からは信託報酬をOO%以内と表記しています。

ベンチマークとの差異

| | 第1期 | 第2期 | 第3期 |

| 期間 | 2018.1.12~2018.11.12 | 2018.11.13~2019.11.12 | 2019.11.13~2020.11.12 |

| ベンチマークとの差異 | △0.9% | △0.6% | △0.2% |

ファンドの比較

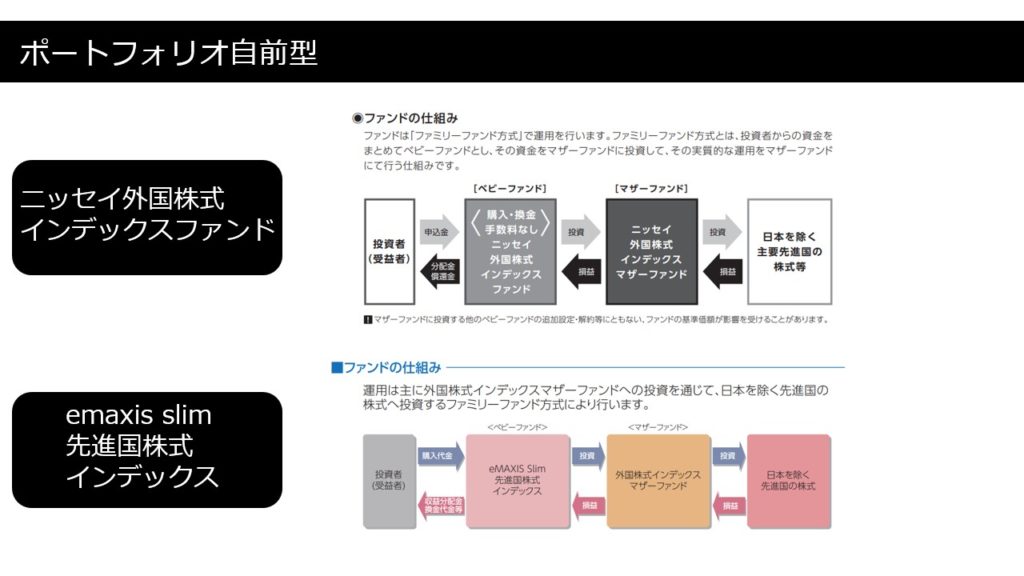

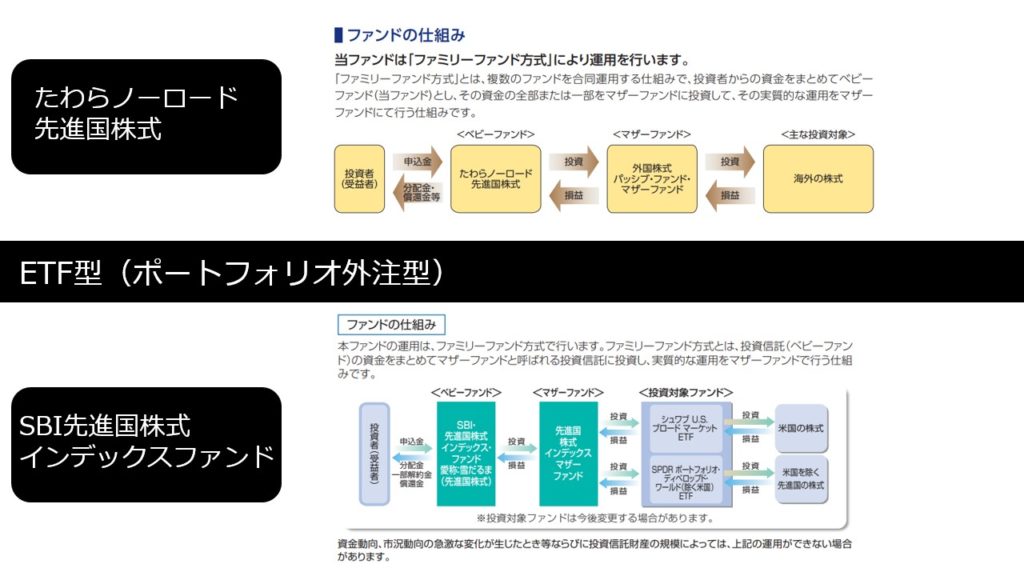

ファンドの仕組み

ニッセイ外国株式、eMAXIS Slim 先進国株式、たわらノーロード先進国株式の3つのファンドではマザーファンドから直接株式に投資されています。これはマザーファンド自体が市場インデックスに連動するポートフォリオになっているということです。ポートフォリオを自前で組成しているということですね。

SBI・先進国株式インデックス・ファンドではマザーファンドと株式の間にETFが挟まっているのがお分かりいただけると思います。この場合はマザーファンドが投資し保有するのはETFで、マザーファンド自体が市場インデックスに連動するポートフォリオにはなっているわけではありません。市場インデックスに連動するポートフォリオを組成しているのはETFを発行している運用会社です。これがポートフォリオを外注しているという意味です。

ベンチマーク

ニッセイ外国株式、eMAXIS Slim 先進国株式、たわらノーロード先進国株式の3つのファンドのベンチマークはMSCI コクサイ・インデックス(配当込み、円換算ベース)で、SBI・先進国株式インデックス・ファンドのベンチマークはFTSEディべロップド・オールキャップ・インデックス(円換算ベース)です。この2つの一番の違いは日本が入っているかいないかという点です。

なぜSBI先進国株式インデックスファンドだけ日本が入っているのか

先進国ファンドを組成する場合、分散投資の観点から自分の国は入れないというのが普通です。現にSBI・先進国株式インデックス・ファンド以外の3つのファンドには日本が入っていませんし、MSCI コクサイ・インデックスという指数も日本仕様としてわざわざ日本を除いて作られています。これは米国でも同様で、米国の先進国ファンドには日本は入っていますが米国が入っていません。SBI・先進国株式インデックス・ファンドで使われているSPDR ポートフォリオ・ディベロップド・ワールド(除く米国)ETFやバンガードが運用している先進国株式ETFであるバンガード・FTSE先進国市場(除く米国)ETFの名前を見てもお分かりいただけると思います。

ETFを使ったファンドを組成する場合コスト的に米国のETFを使用することになりますが、前述のように米国の先進国ETFには米国が入っていません。米国が入っていない先進国株式ファンドなど日本では考えられないので、当然米国株式ETF(今回はシュワブU.S.ブロードマーケットETF)を追加するということになります。そのようにして作られたのがSBI・先進国株式インデックス・ファンドです。米国の先進国株式ETFを使用した結果日本が入っているということになっているのです。

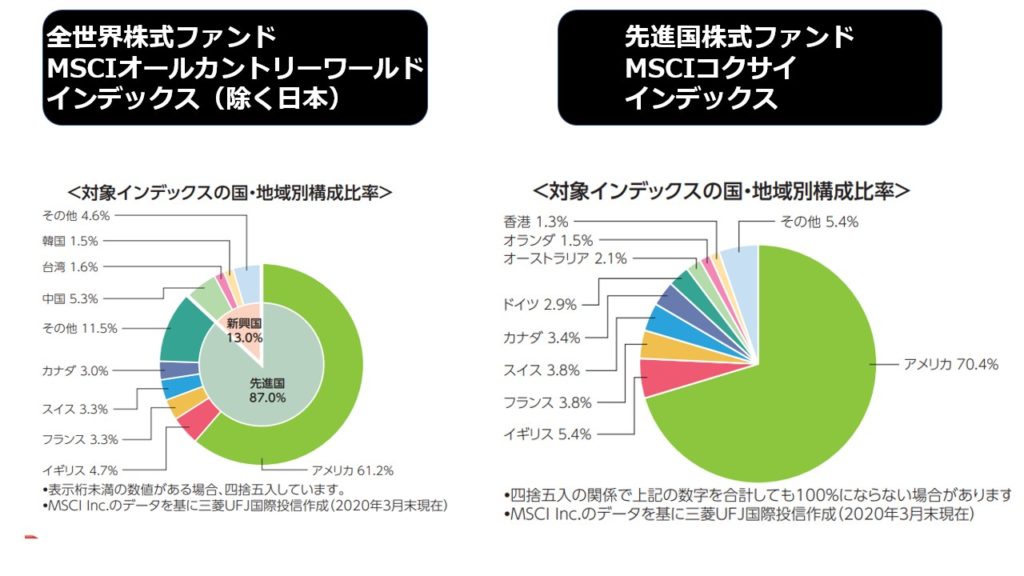

全世界株式ファンドとの比較

| 米国 | 先進国 | 新興国 | |

| 先進国株式ファンド | 70.4% | 100% | 0% |

| 全世界株式ファンド | 61.2% | 87% | 13% |

全世界株式ファンドのベンチマークとなっているMSCIオールカントリーワールドインデックス(除く日本)と先進国株式ファンドのベンチマークとなっているMSCIコクサイインデックスを比較してみます。この2つは日本が入っていないという点が共通しています。

主だったところを表にまとめましたが、注目点は先進国の割合です。先進国株式ファンドは当然100%ですが、全世界株式ファンドも87%は先進国で占められています。つまり両者の中身は87%は同じということです。

米国株式ファンドを扱った際にS&P500とCRPS USトータルストックマーケットインデックスのそれぞれをベンチマークとするファンドの中身は80%同じだという話をしましたが、比率だけで見るとそれよりも高いということですね。全世界株式ファンドと先進国株式ファンドというのは思ったよりも似通ったものだということがお分かりいただけると思います。

最新のコスト

最新の信託報酬、直近の決算で判明した隠れコスト、その2つから計算される実質コストについて見ていきたいと思います。

| ニッセイ外国株式インデックスファンド | eMAXIS Slim 先進国株式インデックス | One-たわらノーロード 先進国株式 | SBI・先進国株式インデックス・ファンド | |

| 信託報酬 | 0.1023% | 0.1023%以内 | 0.10989% | 0.1022%以内 |

| 隠れコスト | 0.052% | 0.072% | 0.043% | 0.033% |

| 実質コスト | 0.1543% | 0.1743%以内 | 0.15289% | 0.1352%以内 |

注)SBI・先進国株式インデックス・ファンドについては、投資先ETFの信託報酬を含めた値を信託報酬としています。

ベンチマークとの差異

インデックス運用はベンチマークに連動する運用成果を目指すものなので、たとえプラスであってもベンチマークとの乖離が大きいのは良いことではありません。ファンド選びの際はベンチマークとの差異もチェックしたいところです。

ベンチマークと乖離する要因としては、投資先ETFの売買執行コスト、分配金に対する課税、ファンドの信託報酬などがあります。

| | 第1期 | 第2期 | 第3期 | 第4期 | 第5期 | 第6期 | 第7期 |

| ニッセイ外国株式 インデックスファンド | no date | △0.1% | △0.2% | 0% | +0.1% | +0.1% | +0.2% |

| eMAXIS Slim 先進国株式インデックス | △0.4% | △0.1% | +0.3% | 現在進行中 | |||

| One-たわらノーロード 先進国株式 | +2.5% | △0.5% | △0.5% | △0.6% | △0.5% | 現在進行中 | |

| SBI・先進国株式 インデックス・ファンド | △0.9% | △0.6% | △0.2% | 現在進行中 |

税制優遇制度

iDeCo、つみたてNISAは証券会社によって購入できる商品のラインナップが異なるので、どこの証券会社で購入できるかチェックしましょう。(※主だった証券会社を列挙していますが、これが全てではありません。)

| iDeCo | つみたてNISA | |

| ニッセイ外国株式インデックスファンド | SBI証券 | SBI証券 楽天証券 マネックス証券 松井証券 |

| eMAXIS Slim 先進国株式インデックス | SBI証券 マネックス証券 松井証券 | SBI証券 楽天証券 マネックス証券 松井証券 |

| One-たわらノーロード 先進国株式 | 楽天証券 | SBI証券 楽天証券 マネックス証券 松井証券 |

| SBI・先進国株式インデックス・ファンド | なし | SBI証券 楽天証券 マネックス証券 松井証券 |

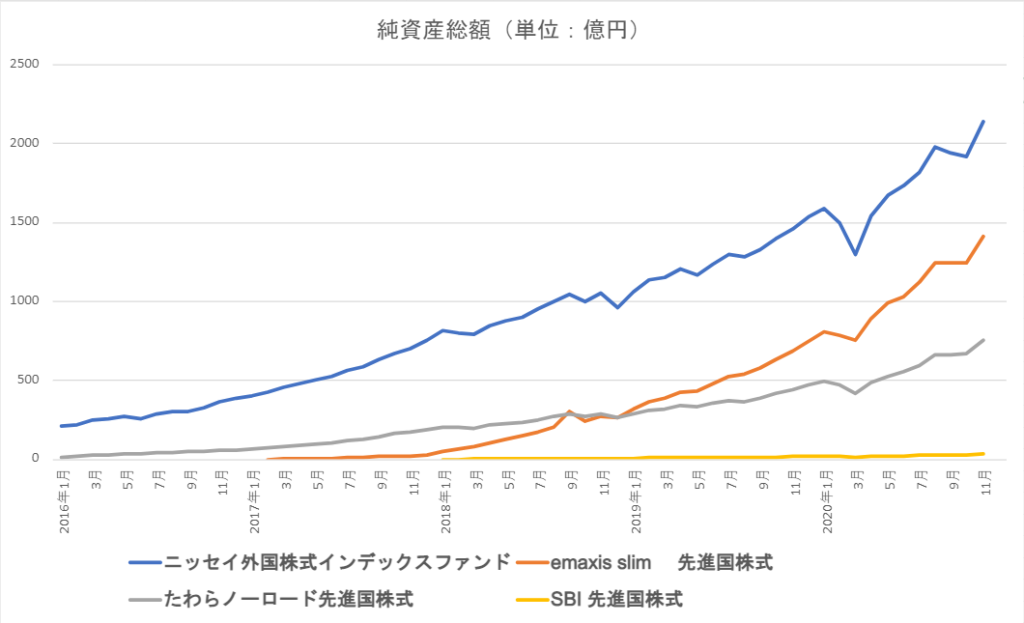

純資産総額

総評

まずコストの面で見ていくと、SBI・先進国株式インデックス・ファンド、たわらノーロード 先進国株式、ニッセイ外国株式インデックスファンド、eMAXIS Slim 先進国株式インデックス、の順となります。信託報酬だけで見ると4つのファンドに大きな違いはないのですが、実際の運用で発生する隠れコストが少ないSBI・先進国株式インデックス・ファンドがコスト1位となりました。ETF型ならではの無駄のない効率的な運用がなされているということでしょう。

ベンチマークとの差異について見ていくと、アクシデント的なものを除くとどのファンドも概ね安定しているといえます。特にニッセイ外国株式インデックスファンドとeMAXIS Slim 先進国株式インデックスは優秀ですね。やはりインデックス投資をする場合、きちんとベンチマークに連動した運用がなされているというのは大きな安心感につながります。

人気(純資産総額)の面で見ていくとニッセイ外国株式インデックスファンド、eMAXIS Slim 先進国株式インデックス、たわらノーロード 先進国株式、そこから大きく水をあけられてSBI・先進国株式インデックス・ファンドの順番となります。2017年1月にスタートしたeMAXIS Slim 先進国株式インデックスが2018年末ごろにたわらノーロード 先進国株式を追い越し2位になっています。eMAXIS Slimシリーズのブランド力の凄さといったところでしょうか。1位と2位のニッセイ外国株式インデックスファンドとeMAXIS Slim 先進国株式インデックスの熾烈な争いは「余談 仁義なきコスト引き下げ競争」書いた通りです。

SBI・先進国株式インデックス・ファンドは唯一日本株を含むファンドですが、そのことが大きなマイナス要因になるとは思えません。全世界株式ファンドでは日本を除くファンドよりも日本が含まれるファンドの方が断然人気があります。コストは最も安いので、せっかく導入した逓減型信託報酬制度が発揮されるとこまで頑張ってほしいところです。

コメント