米国株式に投資するインデックスファンドの中から、人気があり低コストの3つのファンドeMAXIS Slim 米国株式(S&P500)、SBIバンガード・S&P500、楽天バンガードファンド(米国株式)について詳しく比較考察していきます。

eMAXIS Slim 米国株式(S&P500)

ファンドの概要

S&P500インデックスマザーファンドを通じて米国株式に投資するファンド。他の2つのファンドと異なりETFを使わず自前でポートフォリオを組成したマザーファンドから米国株式へ投資を行う。ベンチマークはS&P500(配当込み、円換算ベース)

委託会社:三菱UFJ国際投信株式会社 受託会社:三菱UFJ信託銀行株式会社

期末純資産総額

| 第1期 | 第2期 | |

| 期間 | 2018.7.3~2019.4.25 | 2019.4.27~2020.4.26 |

| 期末残高(百万円) | 17010 | 85180 |

コスト変遷

| 第1期 | 第2期 | 第3期 | |

| 期間 | 2018.7.3~2019.4.25 | 2019.4.27~2020.4.26 | 2020.4.27~2021.4.26 |

| 信託報酬 | 0.1728%以内 | 0.1728%⇒0.162%⇒0.165%⇒0.0968%以内 | 0.0968%以内 |

| 売買委託手数料 | 0.011%(0.0135%) | 0.012% | 現在進行中 |

| 有価証券取引税 | 0%(0%) | 0.00% | 現在進行中 |

| その他費用 | 0.032%(0.039%) | 0.032% | 現在進行中 |

| 実質コスト | 0.2305%以内 | 0.2168%⇒0.206%⇒0.209%⇒0.1408%以内 |

「業界最低水準の運用コストを目指す」と謳われているだけあって頻繁に信託報酬の引き下げが行われています。特に第二期に行われた0.165%⇒0.0968%の大幅な引き下げはライバルファンドであるSBIバンガード・S&P500の登場によるものです。ただし今後は大きなコストの引き下げは行われないと考えます。理由としては、すでにかなりの低コストであるためこれ以上下げるとしても0.001単位になってしまいほとんど誤差の範囲になってしまうからです。またライバルファンドの出現も考えにくいというのもあります。それでも「業界最低水準の運用コストを目指す」というのは投資家にとっては大きな安心感ではあります。

注)信託報酬は税込のものです。第2期の0.162%⇒0.165%は消費税の値上がりによるものです。それ以外の信託報酬の変化は信託報酬の引き下げによるものです。

注)eMAXIS Slim 米国株式(S&P500)の信託報酬はファンドの純資産残高が増えるにしたがって逓減する仕組み(具体的には0~500億円までは通常の信託報酬、500億~1000億円の部分は通常より0.0005%低い信託報酬、1000億円以上の部分は通常より0.001%低い信託報酬)になっていますが、表に掛かれている数値は500億円までの部分に適応される信託報酬です。従って実際の信託報酬はこれより僅かに低いものとなります。eMAXIS Slim 米国株式(S&P500)は2020年9月に純資産残高が1500億円を超えていますので、仮に純資産残高1500億円で計算すると信託報酬は0.0963%となり、表中の0.0968%より僅かに低い値となります。そのため表中の信託報酬、実質コストはOO%以内と表記しています。

注)第1期は期間が1年に満たないので他の期間と比較できるように売買委託手数料、有価証券取引税、その他費用については1年に換算した参考数値をカッコ内に示しています。それに伴い第1期の実質コストも1年に換算した参考値となります。

ベンチマークとの差異

| 第1期 | 第2期 | |

| 期間 | 2018.7.3~2019.4.25 | 2019.4.27~2020.4.26 |

| ベンチマークとの差異 | +0.1% | +0.1% |

SBIバンガード・S&P500

ファンドの概要

バンガードが運用する「バンガードⓇS&P500ETF」が実質的な投資対象。つまりETFを通じて米国株式に投資するファンドです。ベンチマークはS&P500指数(円換算ベース)。販売会社がSBI証券、岡三オンライン証券、auカブコム証券、SMBC日興証券、マネックス証券、佐賀銀行と少ないのも特徴です。

委託会社:SBIアセットマネジメント株式会社 受託会社:株式会社りそな銀行

期末純資産総額

| 第1期 | |

| 期間 | 2019 |

| 期末残高(百万円) | 68992 |

コストの変遷

| 第1期 | 第2期 | |

| 期間 | 2019.9.26~20209.14 | 2020.9.15~2021.9.14 |

| 信託報酬 | 0.0638% | 0.0638% |

| 売買委託手数料 | - | 現在進行中 |

| 有価証券取引税 | - | 現在進行中 |

| その他費用 | 0.018%(0.0186%) | 現在進行中 |

| ETFの信託報酬 | 0.03 | 0.03 |

| 実質コスト | 0.1124% |

注)第1期は期間が1年に満たないため、売買委託手数料、有価証券取引税、その他費用に関しては他の期間と比較できるように期間1年に換算した参考値をカッコ内に表記しています。従て第1期の実質コストも参考値となります。

注)運用開始直後に消費税の引き上げが行われましたが消費税8%の期間がごく短期間であったため表には反映させていません。

ベンチマークとの差異

| 第1期 | |

| 期間 | 2019.9.26~20209.14 |

| ベンチマークとの差異 | △0.1% |

楽天バンガードファンド(米国株式)

ファンドの概要

バンガードが運用する「バンガードⓇトータル・ストックマーケット・インデックスETF」が実質的な投資対象。ETFを通じて米国株式に投資するファンドです。ベンチマークはCRSP USトータル・マーケット・インデックス(円換算ベース)。

委託会社:楽天投信投資顧問株式会社 受託会社:三井住友信託銀行株式会社

期末純資産総額

| 第1期 | 第2期 | 第3期 | |

| 期間 | 2017.9.29~2018.7.17 | 2018.7.18~2019.7.16 | 2019.7.17~2020.7.15 |

| 期末残高(百万円) | 15065 | 48495 | 115987 |

コストの変遷

| 第1期 | 第2期 | 第3期 | 第4期 | |

| 期間 | 2017.9.29~2018.7.17 | 2018.7.18~2019.7.16 | 2019.7.17~2020.7.15 | 2020.7.16~ |

| 信託報酬 | 0.1296% | 0.1296% | 0.1296%⇒0.132% | 0.132% |

| 売買委託手数料 | 0.077%(0.0969%) | 0.036% | 0.02% | 現在進行中 |

| 有価証券取引税 | 0%(0%) | 0% | 0% | 現在進行中 |

| その他費用 | 0.029%(0.0365%) | 0.027% | 0.027 | 現在進行中 |

| ETFの信託報酬 | 0.04% | 0.04%⇒0.03% | 0.03% | 0.03% |

| 実質コスト | 0.303% | 0.2326%⇒0.2226% | 0.2066⇒0.209% |

消費税増税による値上げ以外では信託報酬はこれまで一度も変更されていません。米国株式に投資するという意味ではライバルとなるファンドはありますがそのいずれもS&P500をベンチマークとしているので、CRSP USトータル・マーケット・インデックスをベンチマークととする本ファンドは差別化できているという判断があるのでしょう。従って同じベンチマークを採用する完全なライバルファンドが登場するまでは信託報酬の引き下げはなさそうです。

注)信託報酬は消費税込みの値です。第3期の信託報酬0.1296%⇒0.132%の部分は消費税の値上げによるものです。それ以外のものはコストの引き下げによるものです。

注)第1期は期間が1年に満たないため、売買委託手数料、有価証券取引税、その他費用に関しては他の期間と比較できるように期間1年に換算した参考値をカッコ内に表記しています。従て第1期の実質コストも参考値となります。

ベンチマークとの差異

| 第1期 | 第2期 | 第3期 | |

| 期間 | 2017.9.29~2018.7.17 | 2018.7.18~2019.7.16 | 2019.7.17~2020.7.15 |

| ベンチマークとの差異 | △1.1% | △0.5% | △0.4% |

3ファンドの比較

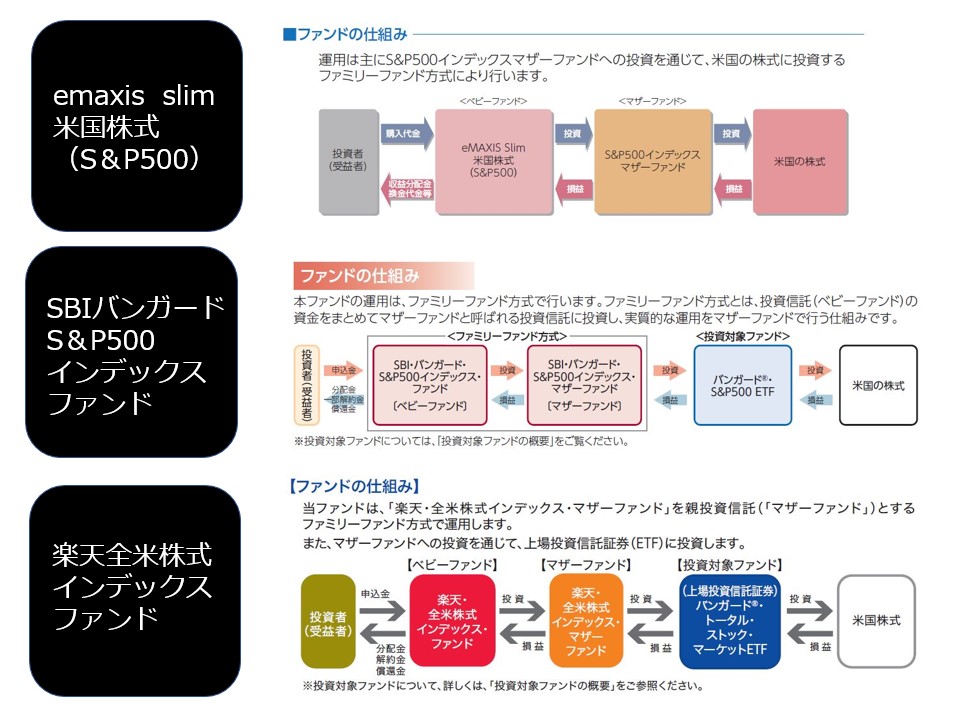

ファンドの仕組み

3つのファンドの仕組みはそれぞれ上図のようになっています。マザーファンドまでは同じですが、eMAXIS Slim 米国株式の場合はマザーファンドから直接米国株式に投資している形になっています。これはeMAXIS Slim 米国株式のマザーファンドがS&P500指数に連動するポートフォリオになっているということです。自前のポートフォリオを持っているということですね。

それに対しSBIバンガード・S&P500と楽天バンガードファンド(米国株式)はETFを通じて米国株式に投資する形になっています。これは言ってみればポートフォリオの組成をバンガードに外注してる言うことです。外注してる分ETFの信託報酬が掛かりますが、利用しているバンガードのETF(VOOとVTI)は信託報酬がどちらも僅か0.03%という超激安なので低コストでのファンドの運用が可能となっているわけです。

ベンチマーク

| eMAXIS Slim 米国株式(S&P500) | SBIバンガード・S&P500 | 楽天バンガードファンド(米国株式) | |

| ベンチマーク | S&P500指数(配当込み、円換算ベース) | S&P500株価指数(円換算ベース) | CRSP USトータル・マーケット・インデックス(円換算ベース) |

ベンチマークの違いはS&P500かCRSP USトータル・マーケット・インデックスかという点です。

S&P500は、米国を代表する大企業500銘柄で構成される指数です。従ってすべて大型株(時価総額が大きい株)で構成されています。この500社で米国に上場されている全企業の時価総額の80%を占めています。

CRSP USトータル・マーケット・インデックスは米国株式市場の投資可能銘柄のほぼ100%(約4000銘柄)をカバーする指数です。大型株だけでなく中型株、小型株も含まれます。S&P500の銘柄80%と中小型株20%といった感じです。

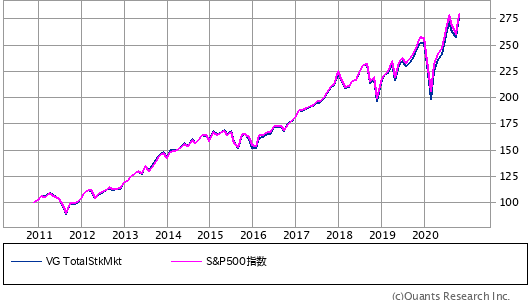

S&P500とCRSP USトータル・マーケット・インデックスの中身は80%同じなのでそのパフォーマンスは酷似しており、10年間の動きは下図のような感じです。

CRSP USトータル・マーケット・インデックスのチャートをバンガード・トータル・ストック・マーケットETF(VTI)のチャートで代用していますが、ほぼ同じ動きをしていることがお分かりいただけると思います。

従ってどちらの指数に連動するファンドでも大差はないのですが、強いて言うとすればCRSP USトータル・マーケット・インデックスのほうが20%中小型株(約3500銘柄)も含まれているので、よりアメリカ国内を意識した投資になるといった感じです。何度も言うように80%は同じ中身なのほぼ変わりません。

最新のコスト

最新の信託報酬と、直近の決算で判明した隠れコスト(売買委託手数料、有価証券取引税、その他費用の合計)、その2つから計算される実質コストを比較します。

| eMAXIS Slim 米国株式(S&P500) | SBIバンガード・S&P500 | 楽天バンガードファンド(米国株式) | |

| 信託報酬 | 0.0968%以内 | 0.0938% | 0.132% |

| 隠れコスト | 0.065% | 0.0186% | 0.047% |

| 実質コスト | 0.1408%以内 | 0.1124% | 0.179% |

注)SBIバンガード・S&P500と楽天バンガードファンド(米国株式)の信託報酬は投資対象ETFの信託報酬を含めた数値になっています。

何れも低コストであるためその差は小さいですが、SBIバンガード・S&P500のコストが最も低いです。信託報酬が低いだけでなく、実際の運用で発生する隠れコストも低く抑えられているのがその要因です。隠れコストは運用次第で毎年変化しますが、一つのETFに投資するというシンプルな構造を考えると急激にコストが増えるということは考えにくいので、SBIバンガード・S&P500は今後も安定した低コスト運営が予想されます。

ベンチマークとの差異

そもそもインデックス運用というのはベンチマークに連動する投資成果を目指すものです。ベンチマークとの差異が(たとえプラスの差異であっても)あまりにも大きいとインデックス運用の本筋から離れてしまうので、ファンドを選択する際にはこちらもチェックしたいところです。

ベンチマークと乖離する要因としては、投資先ETFの売買執行コスト、分配金に対する課税、ファンドの信託報酬などがあります。

| 第1期 | 第2期 | 第3期 | |

| eMAXIS Slim 米国株式(S&P500) | +0.1% | +0.1% | 現在進行中 |

| SBIバンガード・S&P500 | △0.1% | 現在進行中 | |

| 楽天バンガードファンド(米国株式) | △1.1% | △0.5% | △0.4% |

楽天バンガードファンド(米国株式)の第1期はベンチマークとの乖離が多少大きかったですがその後改善が見られます。その他のファンドはベンチマークとの差が小さくて良好な運用がおこなわれています。

因みに、SBIバンガード・S&P500と楽天バンガードファンド(米国株式)の投資対象ETFであるVOO(バンガード500インデックスファンド)とVTI(バンガード・トータル・ストックマーケット・インデックス・ファンド)のベンチマークとの差異は下表のようになっています。

| 比較する指数 | 2014年 | 2015年 | 2016年 | 2017年 | 2018年 | 2019年 | |

| VOO | S&P500 | △0.06 | △0.03 | △0.06 | △0.05 | △0.04 | △0.03 |

| VTI | CRSP USトータルマーケットインデックス | △0.02 | 0 | 0 | △0.03 | 0.04 | △0.04 |

税制優遇制度

iDeCo、つみたてNISAは証券会社によって購入できる商品のラインナップが異なるので、どこの証券会社で購入できるかチェックしましょう。(※主だった証券会社を列挙していますが、これが全てではありません。)

| IDeCo | つみたてNISA | |

| eMAXIS Slim 米国株式(S&P500) | SBI証券 マネックス証券 松井証券 | SBI証券 楽天証券 マネックス証券 松井証券 auカブコム証券 |

| SBIバンガード・S&P500 | なし | SBI証券 マネックス証券 auカブコム証券 |

| 楽天バンガードファンド(米国株式) | 楽天証券 松井証券 | SBI証券 楽天証券 マネックス証券 松井証券 auカブコム証券 |

SBIバンガード・S&P500がiDeCoの対象商品のラインナップに入っいる証券会社は今のところありません。ファンドとしてはiDeCoの採用基準を満たしていると思います。iDeCoのラインナップは各社35商品まで(商品が多すぎると投資初心者の方が迷ってしまうのでという金融庁の配慮)と決まっており、SBIバンガード・S&P500をラインナップに加えようとすると現在取り扱っている商品のどれかを除外しなければいけません。そうなるとその除外される商品を毎月買い付けしているお客様に迷惑が掛かるので難しいのだと予想されます。

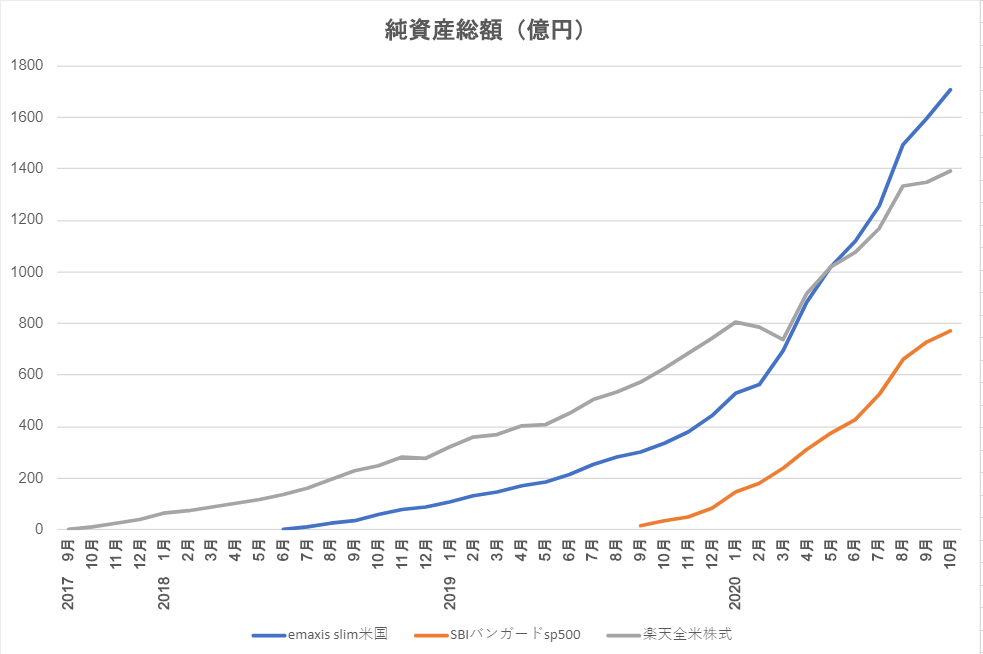

純資産総額

3つのファンドの純資産総額の推移は下図のようになっています。

2020年10月時点ではeMAXIS Slim 米国株式(S&P500)が1位、楽天バンガードファンド(米国株式)が2位、SBIバンガード・S&P500が3位となっています。2020年の3月前後のコロナショック時に楽天バンガードファンド(米国株式)とeMAXIS Slim 米国株式(S&P500)がほぼ同じくらいの純資産総額になり、その後eMAXIS Slim 米国株式(S&P500)の方が伸び率が良かったという感じです。またSBIバンガード・S&P500は設定から1年ちょっとしかたっていないという点、取り扱う証券会社や銀行が少ないという点、更にはiDeCoの枠で購入できないという点を考えると健闘してると言えるでしょう。

指数という観点で見るとS&P500のほうがCRSP USトータル・マーケット・インデックスよりも人気があるようです。S&P500に連動するeMAXIS Slim 米国株式(S&P500)、SBIバンガード・S&P500の2つのファンドの伸びの合計が、CRSP USトータル・マーケット・インデックスに連動する楽天バンガードファンド(米国株式)の伸びを上回っています。

ETFへの直接投資

SBIバンガード・S&P500や楽天バンガードファンド(米国株式)がバンガード社のETFを通じて米国株式に投資しているというお話をしました。それぞれVOO,VTIというETFを使っています。そう聞くと直接ETFに投資した方がいいのではないかとお考えの方もいらっしゃるでしょう。そううった方には下記のブログ記事をお勧めします。

総評

コストの面で見ていくと、どのファンドも十分低コストではありますがSBIバンガード・S&P500、eMAXIS Slim 米国株式(S&P500)、楽天バンガードファンド(米国株式)の順となっています。

ベンチマークとの乖離を見てもSBIバンガード・S&P500は第1期目から△0.1%という少ない乖離に抑えられています。ETFを用いたインデックスファンドでは、第1期にベンチマークとの乖離が大きくなるといったことがしばしば見られますがそういったこともありませんでした。ベンチマークに連動した安定運用というの投資する際の安心感つながります。ベンチマークとの乖離という点では楽天バンガードファンド(米国株式)は多少気になります。

このようなことから総合的に判断すると、コストの差がそれほど大きくないので現在保有しているファンドを売却してまで乗り換える必要はない(売却して利益を確定してしまうとその時点で課税されてしまうので)と思いますが、これからS&P500に投資しようというのであれば、SBIバンガード・S&P500が良いのではないかと考えます。ただしSBIバンガード・S&P500は扱っている販売会社が少ないのでその点は注意が必要です。また米国株式全体に広く分散投資したいのであれば楽天バンガードファンド(米国株式)という選択で良いと考えます。

コメント